在评估保险利率以及了解其影响因素之前,我们首先需要明确保险利率的重要性。保险利率直接关系到保险产品的成本和收益,对于消费者和保险公司都有着至关重要的影响。

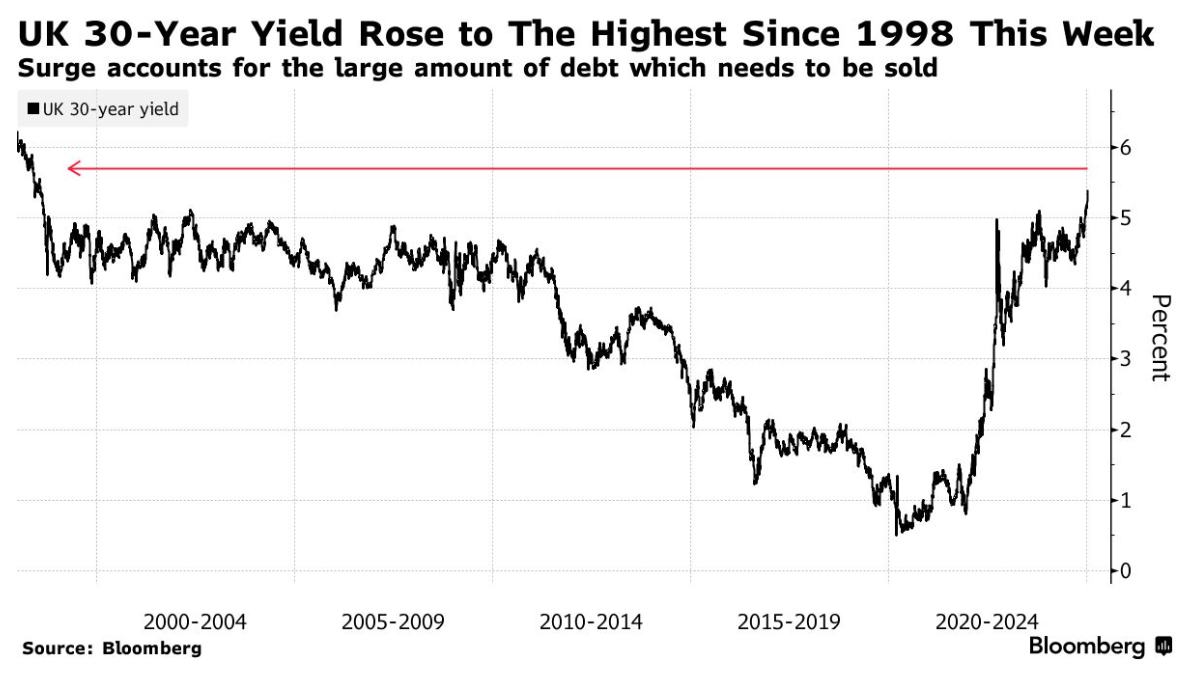

评估保险利率的方法多种多样。首先,要考虑市场整体的利率水平。可以通过关注央行的基准利率、国债收益率等宏观经济指标来大致了解。其次,对比不同保险公司同类产品的利率。这需要仔细研究保险条款和相关说明,注意利率的计算方式和保障期限等细节。还可以参考专业的保险评级机构的报告和分析,了解不同保险公司在利率设定方面的表现和稳定性。

保险利率的影响因素众多。以下为您详细列举:

1. 经济环境

宏观经济状况对保险利率有着显著影响。在经济繁荣时期,市场资金充裕,利率可能相对较高;而在经济衰退时,为刺激经济,央行可能采取宽松货币政策,导致利率下降。

2. 保险公司的经营策略

不同保险公司为了实现自身的盈利目标和市场竞争地位,会制定不同的利率策略。一些公司可能更倾向于提供较高的利率来吸引客户,而另一些则可能更注重稳健经营,利率相对保守。

3. 保险产品的类型和期限

长期保险产品的利率通常会受到更长时间经济周期的影响,而短期产品则对短期市场波动更为敏感。例如,寿险和健康险的利率设定可能会有所不同。

4. 风险评估

被保险人的风险状况也是影响利率的因素之一。风险较高的客户可能需要支付更高的保费,从而影响整体的利率水平。

5. 投资收益

保险公司的投资收益对保险利率有直接影响。如果投资回报良好,保险公司可能有能力提供更有吸引力的利率;反之,则可能会调整利率以保证公司的盈利。

下面用表格来更清晰地展示这些影响因素:

影响因素 具体说明 经济环境 繁荣时利率可能高,衰退时可能低 保险公司经营策略 影响利率高低和稳定性 保险产品类型和期限 长期和短期产品受影响不同 风险评估 风险高可能导致利率变化 投资收益 收益好利率可能更优总之,评估保险利率需要综合考虑多方面的因素,并且要结合自身的需求和风险承受能力,选择最适合自己的保险产品。

转载请注明来自三拍网络,本文标题:《如何评估保险利率?这类利率有哪些影响因素?》

京公网安备11000000000001号

京公网安备11000000000001号 渝ICP备17013068号-4

渝ICP备17013068号-4